Local Media

2025

2025

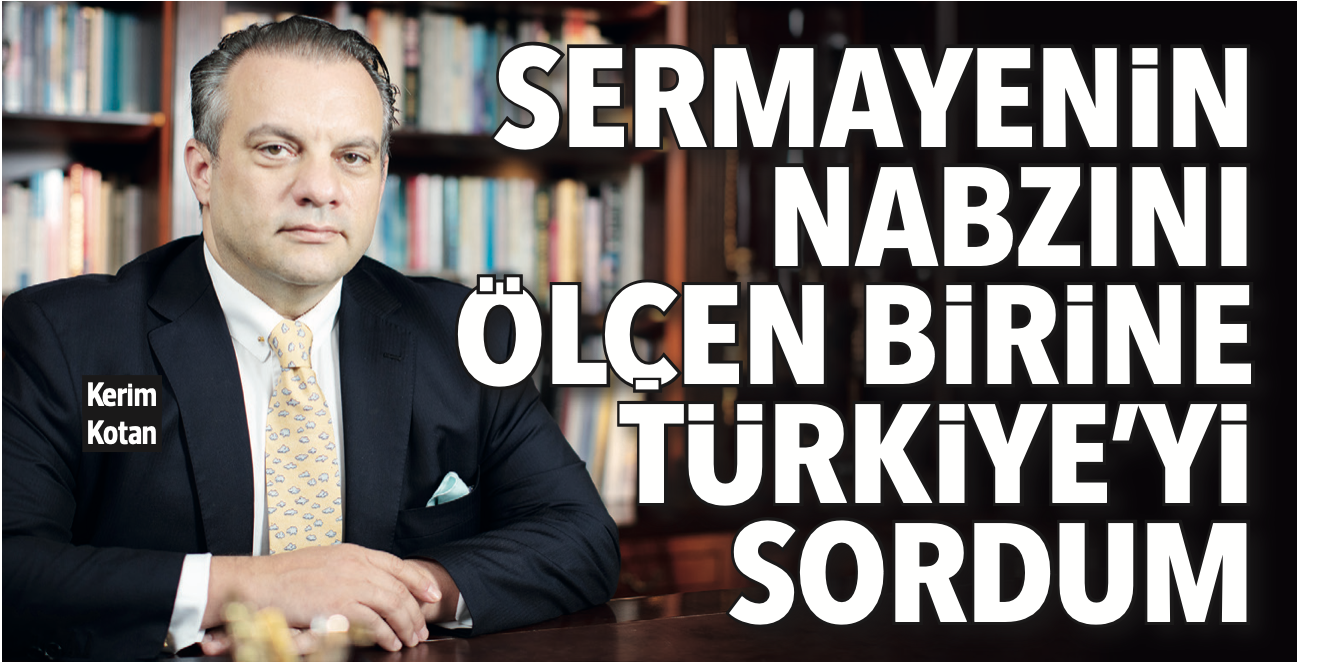

Sermayenin nabzını ölçen birine Türkiye’yi sordum

Eğer Türkiye’nin son 30 yılda dünyayla kurduğu finansal ilişkiyi merak ediyorsanız, adını bir yerde mutlaka duymuşsunuzdur. Ama onu sadece bir finansçı, bir yatırım bankacısı olarak anlatmak büyük haksızlık olur. Kotan, bu ülkenin küresel sermaye haritasındaki koordinatlarını yeniden çizen akıllardan biridir.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2025

2025

Potansiyel kadar nasıl harekete geçiş de önemli

Sadece Türkiye için de değil, herkes için geçerli bir kural bu. Amerika, Çin, Avrupa; herkes diken üstünde. ABD borçlanmış. Faiz indirimi bekleniyor ama hala belirsizlikler var. Çin tahvil satarsa ne olur bilmiyoruz.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2025

2025

Birleşme ve satın almalar 2024'te nasıldı?

Türkiye birleşme ve satın alma (M&A) piyasası 2024 yılında hem işlem adedi hem de işlem hacmi bakımından büyümeye devam etti. Peki 2024 yılı M&A piyasasında görünüm nasıldı ve 2025’te piyasayı neler şekillendirecek?

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2024

2024

Koza Gıda bu kez Ekol’e satıldı

Dünyaca ünlü Franklin Templeton Fonu'nun kurucusu Marc Mobius’un bir dönem yatırım yaptığı Koza, bu kez Ekol Food’a satılıyor. Hem Koza hem de Ekol, dünyanın farklı coğrafyalarından ünlü markaların Türkiye dağıtımını gerçekleştiriyor.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2024

2024

Küskün Yabancıyla İlk Bakışmalar

Kerim Kotan, “M&A işlemleri genellikle ülkelerin siyasi istikra- rına duyulan güvenle yakından ilişkilidir. Yüksek volatiliteye sahip döviz kurları, siyasi belirsizlik ve jeopolitik riskler, genellikle M&A işlemlerini olumsuz etkiler.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2023

2023

Dr. İnanç Ortaç tarafından Kaliforniya’da kurulan Innovasion Labs PINC, 2 milyon dolar yatırım aldı

İyon akış mesafesini azaltarak şarj sürelerini saniyelere düşürebilen ve devrim niteliğinde bir enerji depolama teknolojisi sunan PINC, 2 milyon dolarlık yatırım aldı. Bu yatırımla birlikte, şirket toplamda 5 milyon doların üzerinde yatırıma ulaşmış oldu.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2023

2023

Sahibinden.com, otomobil ekspertiz ve onarım şirketi Auto King'i satın alıyor

Ülkemizdeki internet ekosisteminin en köklü firmaları arasında yer alan Sahibinden.com, ikinci el otomobil pazarının da en önemli oyuncuları arasında. Sahibinden.com tarafından aldığımız bilgilere göre şirket, otomobiller için ekspertiz ve onarım hizmetleri sunan Auto King'i satın alıyor.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2023

2023

Yabancı yatırımcıda Türkiye rekabeti

Orta Vadeli Program'ın açıklanmasının ardından doğrudan yatırımlarda ve portföy yatırımlarında beklenen yabancı ilgisine ilişkin açıklamalarda bulunan Ventura Partners Ortağı Kerim Kotan, "Altı ay önce Türkiye'ye bakmadıklarını söyleyen yatırımcılar şimdi geri dönüyor.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2023

2023

M&A'de Rekor Seviyelere Ulaşılmasını Bekliyorum

2012-2013 yılında 20-25 milyar dolar seviyelerine ulaşan M&A işlemleri, jeopolitik risklerin artması, ülkenin kredi notunun düşmesi ve ekonomi...

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2022

2022

FormaStar, Kerim Kotan liderliğinde 3.5 milyon dolar değerleme üzerinden 500 bin dolar yatırım aldı

Dünyanın spor odaklı tek dijital ekosistemi olan FormaStar, ilk yatırım turunu başarıyla tamamladı. Kerim Kotan’ın liderliğinde oluşan konsorsiyumdan 3,5 milyon dolar değerleme üzerinden 500 bin dolar yatırım alan FormaStar, yıl sonu itibarıyla 100 bin kullanıcıya ulaşmayı hedefliyor.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2022

2022

Alım Zamanı mı?

Kotan, "Çoğu alıcı şirket satın alınabilecek potansiyel hedeflerin tespitinde çok yavaştır ve ağır reaksiyon gösterir, kendileriyle flört etmekte ve ilişki oluşturmakta çok utangaç davranır veya görüşme başlatmakta fazla taktiksel hareket eder.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2022

2022

Değerleme Normalizasyon!

Kerim Kotan Amerika'da 2022'de 80 şirket "down-round" yapmak zorunda kaldı yani bir önceki değerlemesinden daha düşük bir değerlemeyle yatırım aldı. Aynı dönemde halka arzlarsa durma noktasına geldi.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2022

2022

Yeni nesil oftalmolojik tedaviler üzerinde çalışan Türk bilim insanları TelomEYE Pharmaceutical’i kurdu

Yeni nesil oftalmolojik tedaviler üzerinde çalışan Türk bilim insanları TelomEYE Pharmaceutical’i kurdu. Sonrasında yatırım turuna çıktılar. Şirket 10 milyon dolar değerleme üzerinden 1 milyon dolar yatırım aldı. Yatırım turu; sağlık

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2022

2022

Mehmet Ali Aydınlar ve Kerim Kotan, Türk girişimcilerin biyoteknoloji şirketi TelomEYE Pharmaceutical’e 1 milyon dolar yatırım yaptı

Biyoteknoloji şirketi TelomEYE Pharmaceutical, 10 milyon dolar değerleme üzerinden 1 milyon dolar yatırım aldı. Yatırım turu, sağlık konusunda bölgedeki en önemli yatırımcılardan biri olan Mehmet Ali Aydınlar, Re-Pie Startup-1 Girişim Sermayesi Fonu ve Türkiye’nin önde gelen

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2022

2022

2022 sonuna kadar 2-3 yatırım daha yapacağım

24 yıldır girişim sektöründeyim. Bu süre içinde yaklaşık 17 milyar dolarlık işe aracılık ettim. Bu rakam 20-30 kişilik yatırım bankacılığı ekipleri olan danışmanlık şirketlerinin yaptığı toplam işlemlerin 3-4 katı, son 25 yılda Türkiye'ye giren yabancı sermayenin yaklaşık yüzde 8'i. Bu kadar yatırım bankacılığı işi yaparken birçok insanla tanıştım.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2022

2022

Yapay zeka teknoloji şirketi Digime, Kerim Kotan liderliğinde 715bin$ yatırım aldı

Üç boyutlu görüntüleme teknolojisi ve yapay zeka kullanarak yüksek hassasiyet oranıyla vücut ve postür analizi yapan DigiME, üçüncü yatırım turunu tamamladı. DigiME, TechOne VC, twozero Ventures ve Kerim Kotan’ın liderliğinde, Litum Teknoloji A.Ş.’nin kurucularından Kamil Sözen, Özgür Ülkü, Alp Ülkü ve Partner Tasarım ve Ticaret A.Ş’nin de katılımı ile ve Efe Duran Sarıkaya, Nihat Cavit Oral, Siret Ünsal’ın da dahil olduğu üçüncü yatırım turunda 715 bin dolar yatırım aldı. Şirket son olarak 2020 yılında 15 milyon TL değerleme ile 3,8 milyon TL yatırım almıştı.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2022

2022

Biyoteknoloji şirketi Plastic Move, Kerim Kotan liderliğinde 4.5 Milyon Dolar değerleme üzerinden yatırım aldı

Büşra Köksal ve Merve Arıkan tarafından kurulan yerli biyoteknoloji girişimi Plastic Move ilk yatırım turunda 4.5 milyon dolar değerleme üzerinden ilk yatırımını aldığını duyurdu. Kerim Kotan'ın liderlik ettiği yatırım turuna İzel Levi Coşkun, Yalın Karadoğan, Korun Teknoloji Yatırımları AŞ, Duran Sarıkaya, Tuğrul Arıkan, Methi Bengisu, Cavit Oral, Özgür Ülkü, Kamil Sözen ve Orkun Ürkmez gibi isimler katıldı. Konuyla ilgili yapılan yazılı açıklamada sözkonusu yatırımın tutarı ve ortaklık oranı ise açıklanmadı. Açıklamada Litum'un global Fortune 500 şirketlerinin pek çoğunun en önemli teknoloji sağlayıcısı konumunda olduğu belirtilerek, "Litum, Actera'dan aldığı yatırımla hızlı büyümesini sürdürerek dünyanın lider RTLS şirketi olma hedefini gerçekleştirecek" denildi.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2022

2022

Son dönemde tüm kimya sektöründeki şirket satışlarını Türkiye’nin lider danışmanlık firması Ventura bitiriyor

Son dönemde Türkiye’de yabancıların en fazla ilgi gösterdiği sektörlerin başında kimya geliyor. ABD ve Avrupalı devlerin özellikle ilgilendiği bu alanda ciddi satın almalar dikkat çekiyor. Satın alma süreçlerinde ise yabancılar tek bir şirketle kalmıyor, sektörün önemli oyuncularını peşpeşe satın alıyor. İşte bunlardan biri de Belçikalı Azelis. 2020’de Tara Kimya ve Ekin Kimya’yı satın alan Belçikalı dev, bu kez Türkiye’nin önde gelen özel kimyasallar ve gıda maddeleri tedarikçisi Tunçkaya’yı satın alıyor.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2021

2021

Actera'nın Litum yatırımında mimar Ventura Kerim Kotan

Actera, gerçek zamanlı lokasyon sistemleri ve nesnelerin interneti teknoloji alanında faaliyet gösteren Litum'a ortak oldu. Konuyla ilgili yapılan yazılı açıklamada söz konusu yatırımın tutarı ve ortaklık oranı ise açıklanmadı.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2021

2021

Actera dünyanın en önemli IoT yapay zeka şirketlerinden Litum'a ortak oldu

Özel sermaye fonu yöneticisi Actera, gerçek zamanlı lokasyon sistemleri (RTLS) ve nesnelerin interneti (IoT) teknoloji alanında faaliyet gösteren Litum'a ortak oldu. Konuyla ilgili yapılan yazılı açıklamada sözkonusu yatırımın tutarı ve ortaklık oranı ise açıklanmadı. Açıklamada Litum'un global Fortune 500 şirketlerinin pek çoğunun en önemli teknoloji sağlayıcısı konumunda olduğu belirtilerek, "Litum, Actera'dan aldığı yatırımla hızlı büyümesini sürdürerek dünyanın lider RTLS şirketi olma hedefini gerçekleştirecek" denildi.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2021

2021

Dünyanın en büyük oyun stüdyolarından Tiplay Studio'nun, Seri A Yatırım Turunda Re-Pie Ve Kerim Kotan öne çıktı

Oyun geliştirme ekosistemi tiplay studio, 25 milyon dolar değerleme üzerinden yapılan Seri A yatırım turunu tamamladı. Bu turda 500 bin dolarlık yatırım alan tiplay studio, söz konusu finansmanı yeni işe alımlar, stüdyoların yenilenmesi ve oyun girişimi ivmelendirme programı oFON'un büyümesinde kullanacak.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2021

2021

HadsUp, Kerim Kotan liderliğindeki 7 Milyon Dolar değerlemeli yatırım turuyla Londra’da yolculuğuna başladı

Yapay zekâyı 3D hologram görsel teknolojisiyle birleştiren Ad-Tech platformu HadsUp, Kerim Kotan ve Tunç Berkman’ın liderliğinde oluşan yatırımcı konsorsiyumundan 7 milyon dolar değerleme üzerinden tohum yatırım aldı. Şirket bu yatırımla Londra’da 65 reklam noktası ile faaliyet göstermeye başladı. HadsUp’ın Kurucusu ve CEO’su Yücel Çınar, “HadsUp akıllı reklam panolarını en hızlı şekilde lokal reklamverenlerin ulaşabileceği bir reklam yönetim platformuna entegre ederek hikayemizi başlattık” dedi.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2021

2021

Bulut tabanlı çağrı merkezi yazılım şirketi Alotech'e Kerim Kotan’dan 3 milyon Dolarlık turda yatırım

2020 yılında AloTech üzerinden 500 milyon dakika görüşme gerçekleştirildiğini geçtiğimiz Şubat ayında sizlere aktarmıştık. Ülkemizin en büyük bulut tabanlı çağrı merkezi yazılımı olan AloTech, yeni bir yatırım aldığını duyurdu. Konuyla ilgili yapılan yazılı açıklamada sözkonusu yatırımın tutarı ve ortaklık oranı ise açıklanmadı. Açıklamada Litum'un global Fortune 500 şirketlerinin pek çoğunun en önemli teknoloji sağlayıcısı konumunda olduğu belirtilerek, "Litum, Actera'dan aldığı yatırımla hızlı büyümesini sürdürerek dünyanın lider RTLS şirketi olma hedefini gerçekleştirecek" denildi.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2021

2021

Lider trafo şirketinin İspanyol Arteche'ye satışında Danışman Ventura Kerim Kotan

Düşük-orta gerilim trafo üreticisi Esitaş, tüm hisselerini İspanyol Arteche’ye sattı. Satın alma işleminde danışmanlık hizmeti sunan Ventura Partners'in açıklamasında, bu devir işleminin Türk trafo sektöründeki ilk şirket M&A olduğu belirtildi, satışın finansal detaylarına dair ise bir bilgi verilmedi.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2021

2021

Ventura Kerim Kotan Trafocu Esitaş’ı da dünya devi İspanyollara sattı

Düşük-orta gerilim trafo üreticilerinden Esitaş, hisselerinin tamamını dünyanın en büyük trafo üreticilerinden Arteche’ye satış işlemi gerçekleştirdi. Satın alma işleminde Esitaş hissedarlarının münhasır finansal danışmanlığını ise yerli ve yabancı şirketlere stratejik ortaklık, satın alma ve birleşme konularında danışmanlık hizmeti sunan Ventura Partners yürüttü. Konuyla ilgili yapılan yazılı açıklamada sözkonusu yatırımın tutarı ve ortaklık oranı ise açıklanmadı. Açıklamada Litum'un global Fortune 500 şirketlerinin pek çoğunun en önemli teknoloji sağlayıcısı konumunda olduğu belirtilerek, "Litum, Actera'dan aldığı yatırımla hızlı büyümesini sürdürerek dünyanın lider RTLS şirketi olma hedefini gerçekleştirecek" denildi.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2021

2021

İspanyol Arteche Türkiye’ye Esitaş’ı satın alarak girdi

Trafo üreticisi Esitaş hisselerini İspanyol Arteche’ye sattı. Açıklamada satışla ilgili finansal detaylar verilmedi. Türk düşük-orta gerilim trafo üreticisi Esitaş, hisselerinin tamamını İspanya merkezli Arteche’ye sattığını duyurdu. Satışın danışmanlık hizmetini yürüten Ventura Partners tarafından yapılan açıklamada satışın finansal detaylarına yer verilmedi.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2021

2021

Türkiye’nin Lider Düşük-Orta Gerilim Trafo Üreticisi Esitaş, İspanyol Arteche’ye Ventura Kerim Kotan Tarafından Satıldı

Düşük-orta gerilim trafo üreticilerinden Esitaş, hisselerinin tamamını İspanyol trafo üreticisi Arteche’ye sattı. 1984 yılında İstanbul’da kurulan ve Türkiye ve Endonezya’da iki fabrikası bulunan Esitaş, dünyanın en büyük üç trafo üreticisinden biri olan İspanya merkezli Arteche’ye satıldı.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2021

2021

Yabancı sermayede son durum: 5-6 milyar dolar olur

Birleşme ve satın alma işlemlerinin 2021’in ilk çeyreğinin dünyada geçen yılın ilk çeyreğine göre yüzde 80 arttığını dile getiren Kerim Kotan Türkiye’de bu yılın tamamında 5-6 milyar dolarlık yabancı sermayeli işlem yapılabileceğini vurguladı.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2020

2020

Ventura Kerim Kotan bir Türk teknoloji şirketini daha yabancılara sattı

Natro’nun finansal danışmanlığını üstlenen Ventura Partners yönetici ortaklarından Kerim Kotan işlem sonrası yaptığı yazılı açıklamada, Natro’nun %100 hisselerinin team.blue tarafından alındığını belirtti. İşlemin büyüklüğü ile ilgili bir bilgi ise açıklamada yer almadı. Natro'nun finansal danışmanlığını üstlenen Ventura Partners yönetici ortaklarından Kerim Kotan işlem sonrası yaptığı yazılı açıklamada, Natro'nun %100 hisselerinin team.blue tarafından alındığını belirtti.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2020

2020

Ventura Kerim Kotan, web hosting şirketi Natro’yu da sattı

Türk web hosting şirketi Natro hisselerinin tamamının team.blue'ya satışı için anlaşma imzalandı. Türkiye'de yerleşik web hosting şirketi Natro hisselerinin tamamının Avrupa'da faaliyet gösteren hosting şirketlerinden team.blue'ya satışı için anlaşma imzalandı.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2020

2020

Natro'nun, Belçika'lı Team.Blue’ya satışında mimar Ventura Kerim Kotan

Türkiye'de yerleşik web hosting şirketi Natro hisselerinin tamamının Avrupa'da faaliyet gösteren hosting şirketlerinden team.blue'ya satışı için anlaşma imzalandı. Natro'nun finansal danışmanlığını üstlenen Ventura Partners yönetici ortaklarından Kerim Kotan işlem sonrası yaptığı yazılı açıklamada, Natro'nun %100 hisselerinin team.blue tarafından alındığını belirtti. Konuyla ilgili yapılan yazılı açıklamada sözkonusu yatırımın tutarı ve ortaklık oranı ise açıklanmadı. Açıklamada Litum'un global Fortune 500 şirketlerinin pek çoğunun en önemli teknoloji sağlayıcısı konumunda olduğu belirtilerek, "Litum, Actera'dan aldığı yatırımla hızlı büyümesini sürdürerek dünyanın lider RTLS şirketi olma hedefini gerçekleştirecek" denildi.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2020

2020

Kerim Kotan: Şirket satışları salgından etkilenmedi, yabancı yatırımcı hız kesmedi

Tüm dünyayı etkileyen koronavirüs (COVID-19) salgını sonrası bazı şirketler ayakta kalmaya çalışırken bazıları da hız kesmeden yollarına devam ediyor. Natro'nun finansal danışmanlığını üstlenen Ventura Partners yönetici ortaklarından Kerim Kotan işlem sonrası yaptığı yazılı açıklamada, Natro'nun %100 hisselerinin team.blue tarafından alındığını belirtti.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2019

2019

Şirket birleşmeleri vergi ve yasal düzenlemelerle özendirilmeli

Kerim Kotan, Türkiye’nin gerçek potansiyelinin ortaya çıkması için şirket birleşmelerinin gerektiğini ve gerek vergilendirme esasları, gerekse bazı yasal kolaylıklarla özendirici hale getirilmesinin büyük yarar sağlayacağını belirtti.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2018

2018

Kerim Kotan: Şirket evlilikleri 8 milyar dolara çıktı

Kerim Kotan, "2018 yılının başından bu yana imzalanan M&A işleriyle beraber ve henüz kapanmamış ama açıklanmış bulunan işlemlerle birlikte toplam M&A hacmi altı ayda 8 milyar dolara yaklaştı.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2018

2018

Kerim Kotan: Yabancı yatırımcı iyimser

Kerim Kotan, "2018 yılının başından bu yana imzalanan M&A işleriyle beraber ve henüz kapanmamış ama açıklanmış bulunan işlemlerle birlikte toplam M&A hacmi altı ayda 8 milyar dolara yaklaştı.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2018

2018

Kerim Kotan: Yabancı yatırımcı gitmedi, doğru şekilde çağırın yeter

Derine indiğinizde görüyorsunuz ki 2013 yılındaki bu büyük rakamların içerisinde aslında çok sayıda özelleştirme de bulunuyor" diye konuşuyor Kotan ve şöyle devam ediyor: "Bunlar tek atımlık işlemler; oluyor ve bitiyorlar. Bunları çıkardığınızda da zaten Türkiye geçmişinde birleşme ve satın almalar adına 10 milyar dolarlık bir pazar olduğunu görebiliyorsunuz.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2018

2018

Kerim Kotan: yabancılar gözünü e-ticarete dikti

Türkiyeye karşı sürdürülen tüm olumsuz algı operasyonlarına rağrnen yabancı ilğsi sürüyor. Yılın ilk yarısında Türkiye'de gerçekleşen birleşme ve satınalma işlemleri 8 Milyar Dolar'a ulaştı.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2018

2018

Kerim Kotan: Şirket satış ve birleşmeleri bu yıl 12 milyar doları bulabilir

Kerim Kotan, 2016'da 7 milyar dolar olan şirket birleşmeleri ve satın almalarının (M&A) 2017de 10 milyar dolara çıktığını belirterek, "2018'in ilk 6 ayında da 8 milyar doları gördü. Demek ki 2018'i, 2017'nin üzerinde kapatacağız.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2018

2018

Kerim Kotan: Türkiye hedef yatırım ülkesi

Şirket satmak için doğru zaman mı? Genel olarak bugün kur ve faizlerin geldiği nokta olsun, enflasyon rakamları olsun, bazı sektörlerdeki likidite sıkışıkları olsun önümüzdeki bir, iki senenin Türkiye'de kolay geçeceği söylenemez.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2018

2018

Kerim Kotan: Şirket birleşme ve satın almaları nasıl etkilenecek?

Kotan, "Geçtiğimiz son birkaç yılda Türk şirketlerinin yurtdışında farklı pazarlara ve kanallara gerek sıfırdan yatırım gerekse şirket satın alma yoluyla girdiğini gördük.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2018

2018

Kerim Kotan: Yan sanayi üretiminde Romanya ve Polonya'dan daha avantajlı hale geldik

Kerim Kotan, ABD ve Batı Avrupalı şirketlerin beyaz eşya ve otomotiv yan sanayinde üretimlerini Türkiye'ye kaydırmak için şirket aradıklarım dile getirdi. Kerim Kotan, Türkiye'de dalgalanma sonrası yabancılar için yatırımın olduğu kadar üretimin de ucuz hale geldiğini belirterek, "Özellikle ihracatçı sektörlerde büyük fırsatlar var. Otomotiv ve beyaz eşya yan sanayi öne çıkıyor.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2018

2018

Kerim Kotan: 6 aylık şirket 'Evlilik' hacmi 8 milyar dolar

Kotan, yabancı yatırımcının Türkiye ilgisinin kesintisiz devam ettiğini belirterek, "Yılın ilk yarısında 8 milyar dolarlık şirket birleşme ve satın alma hacmi oldu" dedi.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2018

2018

Şirket birleşme hacmi 8 milyar dolara ulaştı

Şirket birleşmeleri ve satın almaları danışmanlığı konusunda Türkiye'nin önde gelen isimlerinden Kerim Kotan, 2018 ve sonrasında Amerika ile AB başta olmak üzere Suudi Arabistan, BAE ve gelişmiş Asya ülkelerinden yabancı yatırımcıların gözünün artan seviyede Türkiye'ye çevrileceğini belirtti

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2018

2018

Kerim Kotan: Türkiye'nin öyküsü hâlâ güçlü

Kerim Kotan, Türkiye'nin öyküsünün hala güçlü olduğunu düşünüyor. Onun görüşü önemli, yaptığı işlemlerin yanı sıra yabancı yatırımcıyı tanıma açısından büyük bir tecrübesi var.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2017

2017

Mikro Yazılım'ın çoğunluk hissesinin Turkven'e satışında danışman Kerim Kotan

Kerim Kotan uluslararası potansiyele dikkat çekerek, "Turkven, Mikro'yla ilgilenen yabancı yatırımcılar arasında sadece Türkiye'de değil yakın coğrafyada yer alan büyüme fırsatları için çok kapsamlı bir plan ortaya koyarak, Mikro'yu bölgenin en önemli yazılım şirketleri arasına sokma vizyonuyla kendini ön plana çıkardı" dedi.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2017

2017

Yurtdışında 3 büyük Türk şirketi adına $50-250 milyonluk satın alma yapmak için danışmanlık veriyoruz

Kerim Kotan, şu anda üç büyük Türk şirketi adına yurtdışında satın alma yapmak için alıcı tarafta danışmanlık verdiklerini belirterek, ABD ve Batı Avrupa'da çimento, restorancılık ve kimya sektörlerinde 50-250 milyon dolar arasında satın alma yapmak üzere çalıştıklarını söyledi.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2016

2016

Kerim Kotan: Kur etkiledi ama doğru hikaye yatırım yaptırır

Türk şirketleri, dolardaki artışla birlikte geçen yıldan bu yana yabancı alıcıların nezdinde yaklaşık %20 ucuzladı. Geçmişteki kur ve yabancıların Türkiye'de yaptığı birleşme- satın alma işlemlerine bakıldığında bu ucuzlamanın kendisini 2017 yılında artış olarak göstermesi bekleniyor.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2015

2015

Kerim Kotan: Daralma yabancıdan ziyade Türk patronlardan kaynaklandı

Kotan, "Ancak maalesef şirket patronlarının ve yönetimlerinin şöyle bir yanılgısı oldu: Bu dönemde piyasaya çıkılır mı? Bu çizgide düşünen şirket patronlarının piyasaya gelmekten imtina ettiği bir dönem geçirdiğimiz için bu daralmayı yaşadık.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2015

2015

Kuveytliler Türkiye'de 'Spor'a daldı, Kerim Kotan SPX'ı Global'e Sattı

Kuveyt merkezli Global Capital Management, Türkiye'nin spor giyim ve malzeme perakendecisi olan SPX'in çoğunluk hissesini satın aldı

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2015

2015

Yerli Outdoor Şirketi SPX kendine 'Global' ortak aldı

Global Investrnent House'un alternatif varlık yönetim birimi GIVIFA, Türkiye'nin lider spor giyim ve malzeme perakendecisi Olgar Grup ile hisse satışı yoluyla ortaklık yapma konusunda anlaşmaya vardığını açıkladı.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2015

2015

Kerim Kotan Kuveyt'li Global ile SPX Spor Mağazalarını Ortak Etti

GLOBAL capital Management, Türkiye'nin outdoor spor giyim ve ekip- man perakendecisi olan SPX, Billabong ve Quiksilver gibi markaları bünye- sinde barındıran Olgarlar AŞ'nin çoğunluk hissesini, GMFA fonu aracılığı ile almak için anlaşmaya vardı.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2015

2015

Kerim Kotan: Yabancı yatırımcı hükümeti bekliyor

Kerim Kotan, Türkiye'nin siyasetten bağımsız olarak son 10 senedir bölgede en çok ilgi duyulan, potansiyeli ve enerjisi en yüksek ülkelerden biri olduğunu ifade etti. Kotan "Uzun vadede ortalamanın üzerinde ve devamlı büyüme getirecek altyapı ve potansiyel mevcut.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2014

2014

Kerim Kotan: Kanada, Singapur ve Çin'den 150 fon Türkiye'nin kapısında

Sirket çöpçatanı Kerim Kotan'a göre yabancı yatırımcıların Türkiye'ye iştahı artarak sürüyor. Fonların Türkiyenin 10-20 yıl sonrasına baktığını belirten Kotan; "Şu anda bile 150 fon yatırım arayısında" dedi.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2013

2013

Kerim Kotan: Satıcıların piyasası hakim

Geçen yılı dünyadaki olumsuz faktörlere karşın parlak satın alma/birleşme rakamları ile kapatan Türkiye, bu yıla da umutlu girdi.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2013

2013

Büyük Bölümü Avrupa Kökenli Çok Sayıda Şirket Satılık

Kerim Kotan, özellikle Yunanistan, İspanya ve İtalya gibi sıkıntıda olan ekonomilerde satılık şirket sayısında bir artış gözlemlediğini belirtiyor. "Yunanistan'da kurumsal finansman ve yatırım bankasında çalışan arkadaşlarımızdan her gün onlarca satılık şirket haberi geliyor.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2013

2013

Kerim Kotan: Yabancı sermayede bu rüzgar sonsuza kadar esmez

Kerim Kotan, "Eğer Türkiye'de bugün bu ortam 'satıcı piyasası' olarak tanımlanmazsa hangi ortam tanımlanr kestirmek zor. Ancak bu rüzgar sonsuza kadar esmeyecek" dedi.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2013

2013

Kerim Kotan: Önümüzdeki iki üç yıl hareketli geçecek

2013'ün ilk yarısını 'bekleyiş' ile geçiren birlesme ve satın almaların ikinci yarıda hızlanacağı umuluyor. Yılsonu tahminleri 25 milyar dolarlık hacim. Bu hedefe göre hala yapılacak 15 milyar dolarlık işlem var!

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2013

2013

Kerim Kotan: Şirket satışları açısından bu yıl gözünüz terlik ve ayakkabıda olsun

Kerim Kotan, son dönemdeki iflaslara rağmen perakendede hareketli dönemin devam edeceğini söyledi.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2012

2012

Doğru Yatırım İçin Doğru Danışman

Küreselleşmenin son yıllardaki gelişimiyle beraber çokuluslu şirketlerin yatırım danışmanlığı yapan firmalara güven artıyor.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2012

2012

Penti'deki satış sürecinde 6 potansiyel yatırımcının kıyasıya rekabet ettiği süreçte muhteşem son

Aracılık ettiği ortaklıkta her iki tarafı da memnun eden bir anlaşma sağlandığını ifade eden Kerim Kotan "Carlyle ve Penti birbirlerini stratejik olarak çok iyi anlayan firmalar oldular. İlk günden itibaren karşılıklı güven duygusunun hakim olması bu sürecin hızlanmasını ve altı ay gibi kısa bir sürede neticelenmesini sağladı." dedi

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2012

2012

Penti ve Amerika'nın en büyük fonlarından Carlyle ortaklığı Kerim Kotan'dan

Türkiye'nin lider çorap markası ve perakendecisi Penti; dünyanın en büyük yatırım fonlarından The Carlyle Group ile ortaklık sözleşmesi imzaladı. Penti'nin bir süre önce uluslararası yatırım fonlarıyla başlattığı ortaklık görüşmeleri tamamlandı.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2012

2012

Penti ile Carlyle'dan Kerim Kotan aracılığyla muhteşem ortaklık

Türkiye'nin lider çorap markası ve perakendecisi Penti, dünyanın en büyük yatırım fonlarından The Carlyle Group ile ortaklık sözleşmesi imzaladı. Yeni ortaklık anlaşmasıyla beraber Penti, global bir Türk markası olmayı hedefliyor.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2012

2012

Kerim Kotan’dan AE Arma-ElektroPanç’a Hollandalı ortak

Avrupa’nın en büyük mühendislik firmalarından biri olan Hollandalı Imtech, Türkiye’de elektrik ve mekanik sitemler üzerine faaliyet gösteren AE Arma-Elektropanç’ın yüzde 80’ini satın aldı.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2012

2012

Kerim Kotan: Penti’nin satış kararında son aşamaya geldik

Satışa aracılık eden Kerim Kotan, Penti’nin sahiplerinin finale kalan üç yatırımcıdan gelen teklifleri bu ay içinde değerlendirerek son kararı vereceklerini söyledi. Bloomberg’e bilgi veren Kotan, yatırım fonlarının bu satışa büyük ilgi gösterdiğini ve teklif verdiğini belirtirken, bunlar arasından Carlyle Group, Louis Vuitton’un finansal yatırım kolu ile birlikte hareket eden Turkven ve Mid Europa Partners LLP adlı şirketlerin finale kaldığını söyledi.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2011

2011

Kerim Kotan: Kriz Türk şirketlerin işine yarayacak

2009 ekonomik krizini yaşayan Türk yöneticiler, Avrupalda yaşanan karışıklıkları fırsata dönüştürme peşinde. Yurt dışında satın alma ve birleşmeler planlayan Türk şirketleri, Ernst&Young'ın gerçekleştirdiği araştırmaya göre yabancı şirketlerin ortaklık tekliflerine de sıcak bakıyor.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2011

2011

Kerim Kotan: Türk şirketiyle ortak olmak ya da satın almak isteyen 100 fon var

Kerim Kotan ise 2011'de birlesme ve satın alma islemlerinde otoyol ve köprü, elektrik dağıtım, elektrik üretim ve IGDAŞ özellestirmesinin dısında medya; enerji; altyapı sağlık, lojistik ve finans sektörlerinde ciddi hareket beklediklerinin altını çiziyor.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2011

2011

Çöpçatanlara Tatil Yok

Kerim Kotan: "Türkiye'de cari açık, işsizlik gibi veriler büyüme, kamu borcunun gelire olan oranı gibi rakamlar altında eziliyor. Avrupalılar ilk olarak satın alma peşindeler. Türkiye'yi geç fark ettiler ve geç kalmak istemiyorlar. ilk yarıda 6 işlem yaptık. İkinci yarıda 12 tane daha yaparız."

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2011

2011

Kotan: Hint, Hong Kong ve Japon yatırımcılara danışmanlık veriyoruz

Kotan Reuters ile yaptığı söyleşide, "Halen Hintli bir jenerik ilaç firmasının Türkiye'de bir ortaklık için temsilciliğini yapıyoruz, Hong Kong merkezli bir fon ile ortaklık yapmak üzere olan bir sağlık firmasına danışmanlık yapıyoruz. Türkiye'de altyapı sektörüne yatırımı düşünen Japon bir firma adına yatırım alternatiflerini değerlendiriyoruz. Bu işlemler ilk çeyrekte tamamlanır" dedi.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2011

2011

MBA'li Çöp Çatanlar

Şirket birleşme ve satın almaları (M&A) sektöründe üniversiteden dereceyle mezun olmuş, çoğu yurtdışında MBA eğitimi almış kişiler istihdam ediliyor. Kesin rakam bilinmemekle birlikte Türkiye'de bu sektörde yaklaşık 150 kişi çalışıyor.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2010

2010

Satın Alma Mutfağındaki Güç

Ozelleştirmeler ise bir başka boyutu bu işin ve biz, hep bu şirket satın alma ve birleşmelerinin mutfaktan pişmiş halde çıkışını, sofraya dumanı tüter halde gelișini görürüz.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2010

2010

Yabancılar Satın Alacak Şirket Arıyor

Kotanla göre; güvenilir, itibarlı ve görmüş geçirmiş kurucuların ve yönetimin iş başında olduğu Türk şirketleri yabancılar açısından değerli: "Yabancıları sektörlerinde isim yapmış lider oyuncuları sever.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2009

2009

Kotan: Sermaye piyasaları kötü günlerini geride bıraktı

Kerim Kotan, Turkiye'deki yatırım ikliminin 2003 yilndan beri en uzan soluk- luyükselişini yaşadığmve ancak global olarak en kötünîn geride kaldiğm sðyledi. Kerim Kotan, gelmis gecmiş en ciddi stok ve borç tasfiyesinin neden olduğu ekonomik bozulmanm temel 2004 2008 döneminde duru- mun biraz düzelmeye başladığını söyleyen Kerim Kotan,

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2009

2009

Toparlanmada İlk Adımlar

"Ancak ben de global ola- rak en kötünün geride kaldığına ve gelmiş geçmiş en ciddi stok ve borç tasfiyesinin neden olduğu bu ekonomik bozulmanın temel anlamda yavaşladığını düşünenler arasındayım.”

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2009

2009

Büyükler Bitti Sıra Küçüklerde

Kredi kriziyle birlikte şirket satın alma ve birleşmelerinde esen rüzgar dindi. Ama orta ve küçük ölçekli şirketler hala revaçta.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2009

2009

Satın Almalarda Dünya %37 Türkiye %80 Daraldı

Global finansal krizin ve 2008 yılının dramatik olaylarının tuşunami etkisini 2009'da da yaşamaya devam ediyoruz Türkiye'de M&A bu krizden payını fazlasıyla aldı. Bizim hesabımıza göre yılın dokuz ayında toplam işlem, değeri irili ufaklı 80 işlemle 25 milyar dolarda kaldı.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2009

2009

Başkent Elektrik Dağıtım Sabancı-Verbund'a emanet

Başkent Edaş'ın özelleştirilmesi ihalesi törenine, Özelleştirme İdaresi Başkanı (ÖİB) Metin Kilci, Enerji Piyasası Düzenleme Kurumu (EPDK) Başkanı Hasan Köktaş, Sabancı Holding Enerji Grup Başkanı Selahattin Hakman ve Verbund CEO'su Wolfgang Anzengruber katıldı.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2008

2008

Körfez Sermayesi Şirket Avında

KRİZE RAĞMEN HÂLÂ CANLI OLAN bu ilgi, önümüzdeki dö- nemde de devam edecek mi diye baktığımızda görüştüğümüz çok sayıda yatırımcı, uzman, işadamı ve bankacı bunlara yenilerinin ekleneceğini söylüyor. Türkiye'de 1998 yılından beri birleşme ve satın almalarda etkin rol oynayan Kurumsal Fi- nans Direktörü Kerim Kotan, bugünlerde Avrupalı fonların çok nadiren kapılarını çalmalarına karşın Körfez'den her hafta bir fo- nun ziyarete geldiğini belirtiyor. Türkiye, siyasi ve bürokratik açıdan bölgenin en iyi yönetilen memleketi, Hindistan'dan sonraki en büyük ekonomisi ve 'hızlı büyüyor.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2006

2006

Advansa’nın La Seda’ya devri tamam

Sabancı Holding, Hollanda’da kurulu iştiraki Advansa’nın, Türkiye, İngiltere ve Romanya’da faaliyette bulunan pet, pet reform ve PTA üretim şirketlerini ve bunlara ilişkin teknoloji ve lisanslarını İspanyol La Seda de Barcelona’ya 320 milyon Euro’ya devretti. İplik ve elyaf bölümü Advansa bünyesindeki faaliyetini sürdürecek.

Read More

leading M&A advisor in Turkey, best M&A advisor in Turkey, best investment banker in Turkey, leading investment banker in Turkey

2006

2006

Fransız ’Gülen İnek’, üçgen peynir Karper’e ortak oldu

Gülen inek logosu ile tanınan La Vache Qui Rit’in üreticisi Fransız Bel Grubu, Türkiye’de eritme üçgen peynirinin ilk üreticisi olan Karper’in yüzde 51 hissesini satın aldı. Kars Karper’in Yönetim Kurulu Başkanı Hayik Arslanyan anlaşmanın yürürlüğe girmesinin ardından Bel Grubu’nun da Türkiye’de üretim yapacağını vurguladı.